原文作者:Arthur Hayes

原文编译:深潮 TechFlow

(本文所表达的任何观点均属作者个人观点,不应构成投资决策的依据,也不应被视为从事投资交易的推荐或建议。)

这一周真是令人震撼。如果你错过了上周在新加坡举行的 Token 2049 会议,那我为你感到惋惜。超过 20, 000 名热情的参与者以各种方式表达了他们的热情。我几乎参加了自新加坡夜间 F 1 比赛开始以来的每一场比赛,但我从未见过这座城市如此充满活力。

Token 2049 的参会人数较去年翻了一番。我听说一些不太知名的项目在一些小型舞台上的发言费用高达 65 万美元。

来源:X

派对现场人潮涌动。Marquee 是一家可容纳几千人的俱乐部。想象一下,这里有超过三个小时的排队才能进入活动的盛况。每晚都有不同的加密项目或公司预订这家俱乐部。Marquee 的预订费用为 20 万美元,不包括任何酒水。

来源:X

各种类型的活动应有尽有。Iggy Azalea 从洛杉矶邀请了一群脱衣舞娘,打造了一场快闪「体验」。谁能想到,脱衣舞娘也能懂得如何在波动的市场中运作呢?

来源:X

即使是这个被称为「加密货币界的 Randall」的 Su Zhu,也忍不住想要「让钱飞舞」。Randall,为什么在这个视频中你看起来这么不自在?亏钱可是你的拿手好戏。当你终于把资产提交给英属维尔京群岛的破产法庭并解决诉讼时,我很乐意在 Magic City 招待你,教你如何操作。

来源:X

我在考虑让 Branson Cognac 和 Le Chemin du Roi 赞助我的下一个派对,正如 50 Cent 所说:

来源:TMZ

每家酒店都满客,连中等餐厅也同样如此。等到 2024 年的数据统计出来时,我怀疑我们会发现,加密货币群体为航空公司、酒店、餐厅、会议场所和夜总会带来的生意,超过了新加坡历史上任何其他活动。

值得庆幸的是,新加坡尽量保持地缘政治中立。这意味着,只要你相信中本聪,基本上就可以和你的兄弟姐妹们一同欢庆。

加密货币人士的活力和热情与传统金融会议参与者的呆板和无趣形成了鲜明对比。米尔肯研究所(Milken Institute)在同一周也会举办会议。如果你在会议举办地四季酒店(Four Seasons)周围走动,会发现每个男人和女人的穿着都差不多,都是单调的商务休闲或正式服装。传统金融的服装和行为故意保持平静且不变。他们希望公众觉得「这里没什么好看的」,而实际上,他们却在通过其机构强加于世的通货膨胀窃取人类的尊严。波动性是他们的敌人,因为当事情开始动荡时,普通人就能透过镜子看到他们主人的真实堕落。

今天,我们将讨论加密货币的波动性以及传统金融中缺乏波动性的问题。我想探讨精英们如何印刷货币来营造一个平稳的经济环境。同时,我想说明比特币如何作为释放阀,来应对为了将波动性压制到不自然水平而印刷的法定货币。但首先,我想通过回顾我从 2023 年 11 月到现在的记录,来说明短期宏观经济预测并不重要这一关键观点。

五五开

许多读者和加密货币领域的键盘战士常常批评我判断错误。那么,在过去一年中,我在重大判断上的表现如何呢?

2023 年 11 月:

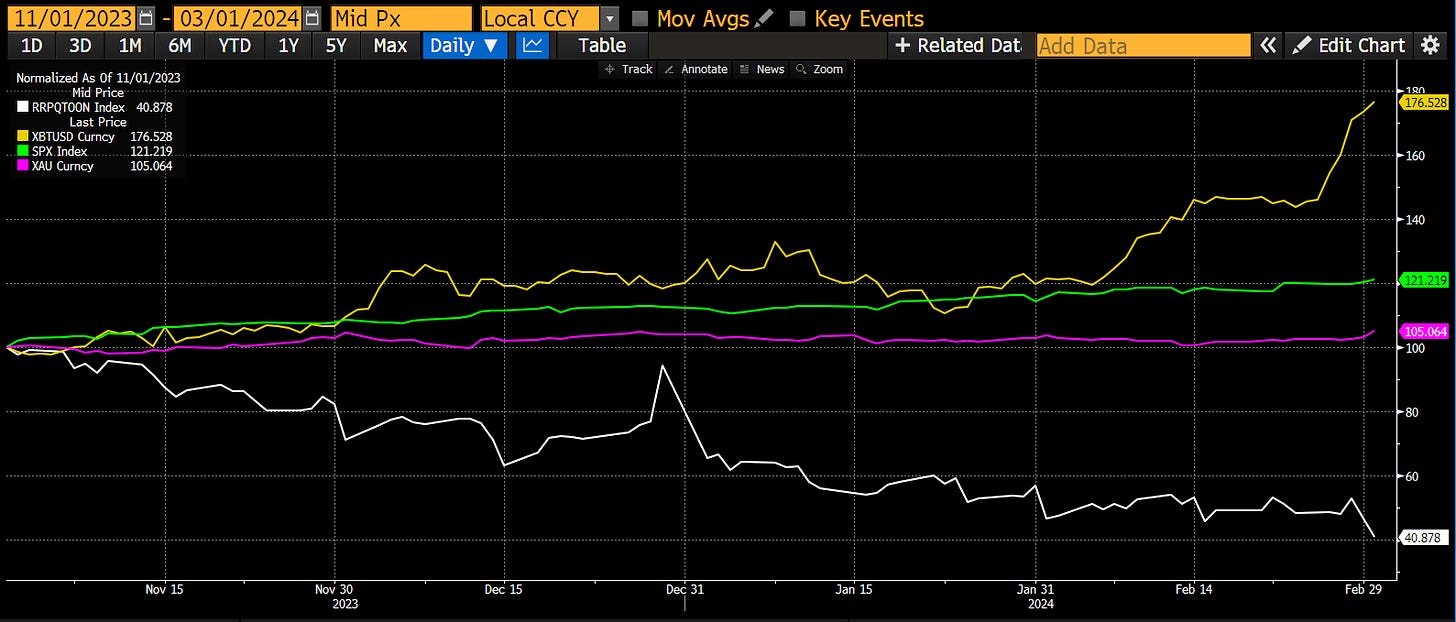

我写了一篇名为 Bad Gurl 的文章。在这篇文章中,我预测美国财政部长「坏女孩」耶伦将会发行更多的国库券(T-bills),以从美国联邦储备系统(Fed)的逆回购计划(RRP)中抽走资金。RRP 的下降将为市场注入流动性,从而推动风险资产的上涨。我认为市场将在 2024 年 3 月趋软,那时银行定期融资计划(BTFP)将到期。

从 2023 年 11 月到 2024 年 3 月,逆回购计划(RRP,白色)下降了 59% ,比特币(黄金)上涨了 77% ,标准普尔 500 指数(绿色)上涨了 21% ,而黄金(红色)上涨了 5% 。每个数据集的基准为 100 。

胜利项 + 1 。

在仔细阅读美国财政部的季度融资公告(QRA)后,我决定增加更多的加密货币风险。回头看,这个决定非常正确。

2024 年 3 月:

在我的文章 Yellen or Talkin 中,我推测银行定期融资计划(BTFP)不会续期,因为它明显具有通货膨胀的特征。我认为,仅仅允许银行使用贴现窗口并不足以避免另一场非「太大而不能倒」(TBTF)的美国银行危机。

BTFP 的到期对市场没有产生实质性影响。

损失项 + 1 。

我在比特币看跌期权上损失了一些资金。

2024 年 4 月:

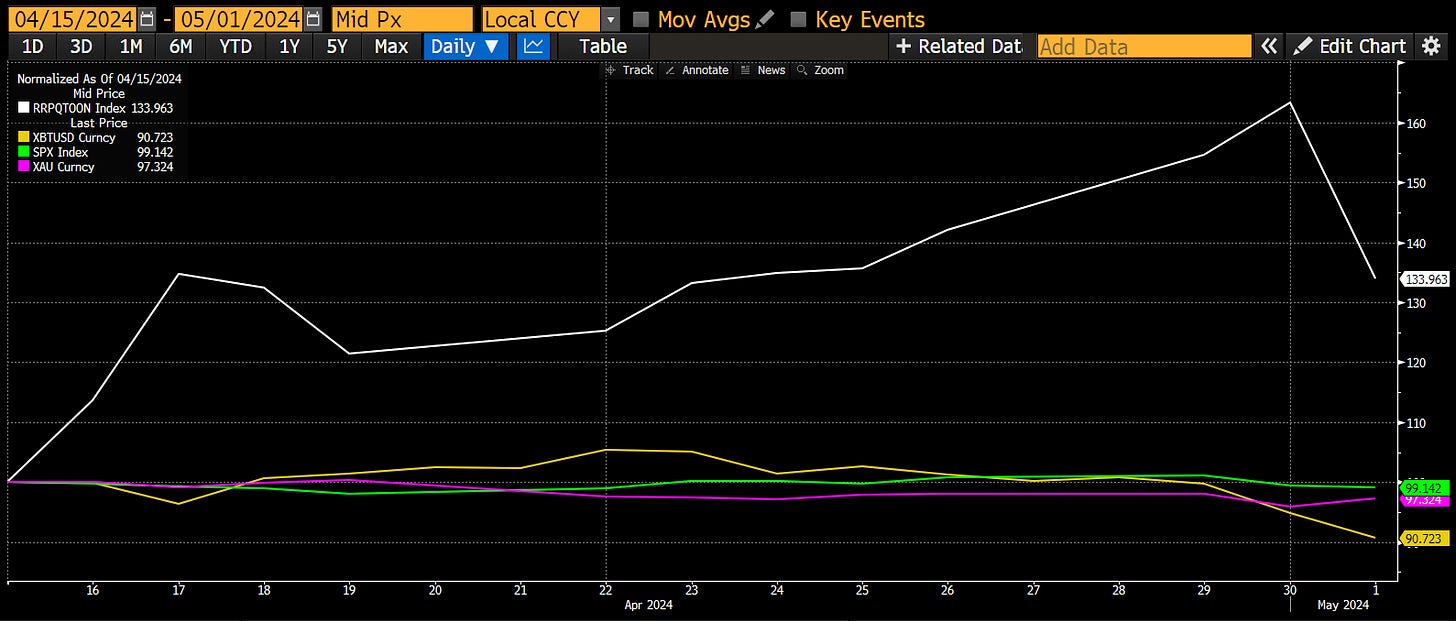

在我的文章 Heatwave 中,我预测美国的报税季节将导致加密货币价格下跌,因为美元流动性会被抽走。具体来说,我表示在 4 月 15 日到 5 月 1 日之间,我会暂停增加任何额外的加密货币风险。

从 4 月 15 日到 5 月 1 日,逆回购计划(RRP,白色)上涨了 33% ,比特币(黄金)下跌了 9% ,标准普尔 500 指数(绿色)下跌了 1% ,而黄金(品红色)下跌了 3% 。每个数据集的基准为 100 。

胜利项 + 1 。

2024 年 5 月:

在我前往北半球夏季假期时,我发布了文章 Mayday,该文章基于几个宏观经济因素。我有以下预测:

-

比特币在本周早些时候是否达到了约 58, 600 美元的局部低点?是的。

-

你的价格预测是什么?预计比特币将上涨至 60, 000 美元以上,然后在 60, 000 美元和 70, 000 美元之间震荡,直到 8 月。

比特币在 8 月 5 日跌至约 54, 000 美元的低点,原因是美元 – 日元套利交易的回撤。我预测错误,偏差 8% 。

损失项 + 1 。

在此期间,比特币的价格波动范围约为 54, 000 美元至 71, 000 美元。

损失项 + 1 。

在夏季的弱势时期,我确实增加了一些「山寨币」的风险。我购买的一些币种目前的交易价格低于我购买时的价格,而有些则高于。

2024 年 6 月和 7 月:

当日本第五大银行承认其在外币债券上的巨大损失时,我写了一篇题为 Shikata Ga Nai 的文章,讨论美元 – 日元汇率的重要性。我预测日本央行(BOJ)不会加息,因为这会危及银行系统。然而,这一假设被证明过于天真。7 月 31 日,日本央行加息 0.15% ,并启动了激烈的美元 – 日元套利交易回撤。我在随后的文章 Spirited Away 中跟进了美元 – 日元套利交易回撤的机制。

虽然美元 – 日元被证明是最重要的宏观经济变量,但我对日本央行(BOJ)的判断是错误的。政策反应并没有如我所预测的那样。日本央行并未通过中央银行的互换额度来提供美元,而是向市场保证,如果加息或调整货币印刷政策会导致市场波动加剧,它将不会采取这些措施。

损失项 + 1 。

2024 年 8 月:

本月发生了两件重大事件:美国财政部发布了 2024 年第三季度的 QRA,以及鲍威尔在杰克逊霍尔的就业数据转向。

我预测耶伦重新发行国库券(T-bills)将为市场提供美元流动性。然而,在鲍威尔转向后,他确认了 9 月将降息,这两种力量相互对立。起初,我认为国库券的净发行会增加流动性,因为这将使逆回购协议(RRP)降至零,但随后国库券的收益率跌破了 RRP 的水平,我预测回购协议(RPP)将上升并抽走流动性。

我没有预料到鲍威尔会在选举前降息,从而在选民投票期间冒着引发通货膨胀爆炸的风险。

损失项 + 1 。

杰克逊霍尔会议后,RRP(逆回购协议)余额直接增加,重新进入上升轨道。因此,我仍然认为这会对流动性造成轻微拖累,因为国库券(T-bill)收益率持续下降,市场预计美联储将在 11 月的会议上进一步降息。

结果尚未确定;现在判断我是否正确还为时已早。

2024 年 9 月:

当我离开巴塔哥尼亚山脉时,我写了一篇文章 Boom Times … Delayed,并在韩国区块链周和新加坡 Token 2049 的演讲中预测,如果美联储降息,市场将会产生负面反应。具体来说,我指出,美元 – 日元利差的缩小将导致日元进一步升值,并重新点燃套利交易的平仓。这将导致全球市场,包括加密货币的下跌,最终需要更多的货币印刷来让「哈姆蒂·邓蒂」重新组合。

美联储降息,而日本银行(BOJ)则保持利率不变,这缩小了利差;然而,日元对美元贬值,风险市场表现出色。

损失项增加 + 1 。

结果:

2 个正确预测

6 个错误预测

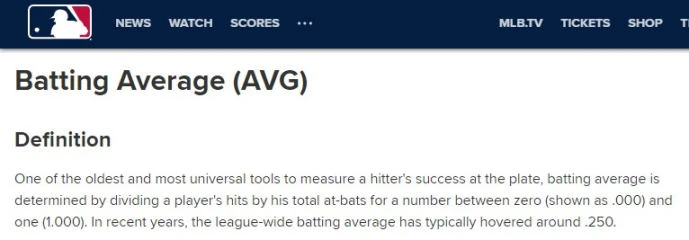

所以击球正确率为 .250 。这对普通人来说相当差,但正如伟大的汉克·阿伦所说:「我的座右铭一直是继续挥棒。无论我是在低迷、感觉不佳,还是在场外遇到麻烦,唯一要做的就是继续挥棒。」阿伦的生涯击球率为 .305 ,他被认为是有史以来最优秀的棒球运动员之一。

来源:MLB.com

尽管经历了许多次亏损,但总体我依然在盈利。

为什么?

巨大的假设

我在写这些宏观文章时,试图预测会导致我们腐败的掌权者采取政策反应的具体事件。我们知道,由于整个 1971 年布雷顿森林体系之后的贸易和金融系统过度杠杆化,他们无法应对任何形式的金融市场波动。我们——我指的是传统金融的傀儡和中本聪的信徒——都同意,当事情变得糟糕时,就会按下「Brrrr」按钮。这始终是他们的政策反应。

如果我能事先预测触发因素,我的自我感觉会得到提升,也许我能通过提前一些时间来获得额外的利润。但只要我的投资组合能够从印刷法币中获益,以抑制人类文明的自然波动,即使我每一个事件驱动的预测都错了,只要政策反应如预期,那也无关紧要。

我将向你展示两张图表,以帮助你理解抑制历史低位波动所需的庞大法币量。

波动性

从 19 世纪末开始,掌握全球政府的精英们与普通民众达成了一项协议。如果普通民众交出越来越多的自由,管理国家的「聪明」人就会通过抑制熵、混乱和波动来创造一个平静的宇宙。随着几十年的发展,政府在每个公民生活中的角色愈发重要,维持表面上不断增加的秩序变得非常昂贵,因为我们的宇宙知识不断增加,世界也变得愈加复杂。

以前,几位作者的书籍被视为宇宙运作的权威真理来源。他们杀死或排斥任何从事科学的人。但随着我们摆脱了有组织宗教的束缚,并对我们所居住的宇宙进行批判性思考,我们意识到我们一无所知,事情比你仅仅阅读《圣经》、《托拉》和《可兰经》等书籍所相信的要复杂得多。因此,人们纷纷投向政治家(大多是男性,少数是女性),这些政治家取代了神父、拉比和伊玛目(总是男性),提供了一种承诺安全的生活方式和理解宇宙运作的框架。然而,每当波动性激增时,反应就是印刷货币,掩盖世界上存在的各种问题,以避免承认没有人知道未来会发生什么。

就像当你把一个充气球压在水下时,你越是把球压得越深,维持其位置所需的能量就会增加。全球范围内的扭曲是如此极端,尤其是对于美利坚霸权,维持现状所需的印刷货币每年都在快速增长。这就是为什么我可以自信地说,从现在到最终系统重置所需的印刷货币数量将远远超过 1971 年至今所印刷的总量。这只是数学和物理的规律。

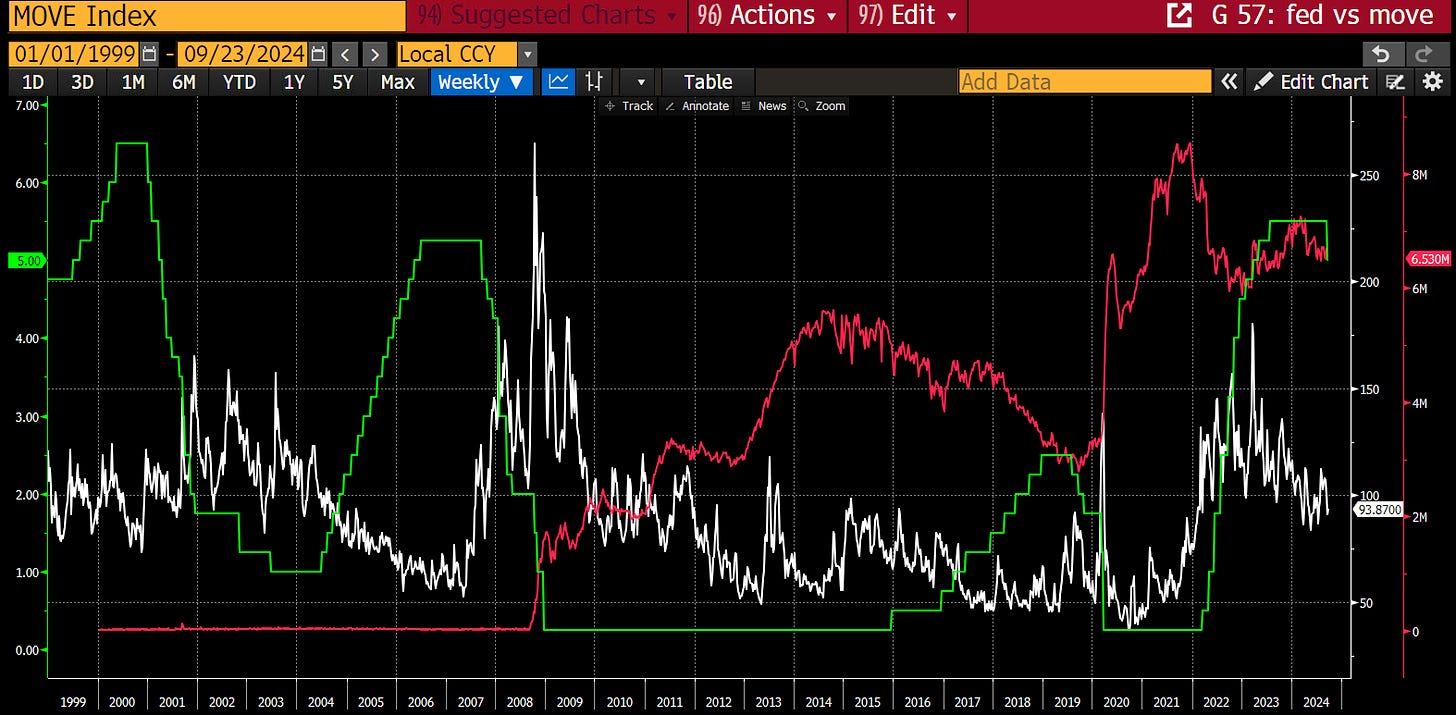

我将展示的第一张图表是 MOVE 指数(白色),它衡量美国债券市场的波动性与联邦基金上限利率(绿色)之间的关系。正如你所知道的,我认为数量比价格更重要,但在这种情况下,使用价格能够描绘出一幅非常清晰的图景。

你们可能还记得 2000 年科技泡沫的上涨与崩溃。正如你所看到的,美联储通过提高利率来戳破泡沫,直到出现问题。2000 年和 2001 年 9/11 袭击后,债券市场的波动性激增。波动性一旦上升,美联储就降息。波动性下降后,美联储认为可以正常化利率,然而,他们又戳破了次贷房地产市场,导致了 2008 年全球金融危机(GFC)。利率迅速降至零,持续了近 7 年,以压制波动性。再次到了正常化利率的时候,然后 COVID 发生了,这导致债券市场崩溃和波动性激增。美联储因此将利率降至零。受 COVID 刺激的通货膨胀从 2021 年开始点燃了债券市场,导致波动性增加。美联储提高利率以遏制通货膨胀,但在 2023 年 3 月的非「太大而不能倒闭」银行危机时不得不停止。最后,目前的美联储宽松周期发生在债券市场波动性加剧的时期。如果将 2008 年至 2020 年视为「正常」,那么当前的债券市场波动性接近于我们舒适水平的两倍。

让我们引入一个美元数量的指标。红线是银行信用总量的近似值,它由美联储持有的超额银行准备金和其他存款与负债(ODL)组成,这是一个很好的商业银行贷款增长指标。记住经济学基础课程中提到的,正是银行系统通过发放信用来创造货币。随着美联储进行量化宽松(QE),超额准备金增加,而随着银行发放更多贷款,ODL 也在增长。

如你所见, 2008 年是一个重要的转折点。金融危机如此巨大,以至于信用货币的喷涌规模掩盖了 2000 年后科技泡沫崩溃时发生的情况。难怪我们的主和救主中本聪在 2009 年创造了比特币。从那时起,银行信用的总量从未完全减少。这种法定信用无法被消灭,否则系统将因自身的重负而崩溃。此外,在每一次危机中,银行必须创造越来越多的信用来压制波动性。

我可以展示一张类似的图表,展示美元对人民币(USDCNY)、美元对日元(USDJPY)、欧元对日元(EURJPY)等的外汇波动性与政府债务水平、中央银行资产负债表和银行信用增长的关系。相比之下,它们的清晰度不如我刚刚展示的那张图表。美国霸权关心债券市场的波动性,因为这是支撑全球储备货币——美元的资产。所有其他盟友、附庸国和敌国则关注其本国货币与美元的波动性,因为这会影响它们与世界的贸易能力。

反应

所有这些法定货币都必须去向某个地方,比特币和加密货币就是这种流动的释放阀。为了抑制波动性所需的法定货币将流入加密货币。假设比特币区块链的技术是可靠的,比特币将始终受益于精英们继续试图违反物理法则。必须有一个平衡器;你不能从无到有。在这个现代数字世界中,比特币恰好是平衡统治精英挥霍行为的最技术可靠的方式。

作为投资者、交易者和投机者,你的目标是以最低成本获得比特币。这可能意味着用比特币定价你的小时劳动,将多余的廉价能源用于比特币挖矿,以低利率借入法定货币并购买比特币(呼叫迈克尔·塞勒),或者用你的一部分法定储蓄购买比特币。比特币与法定货币之间的波动性是你的资产,不要通过使用杠杆来购买计划长期持有的比特币,从而浪费这一点。

有什么风险吗?

在短期价格波动中进行盈利投机是非常困难的。正如你从我的记录中看到的,我的成功率是 2 比 6 。如果我每次做出判断时都将整个投资组合进行多空操作,Maelstrom 现在可能已经破产了。Randall 和 Kyle Davies 是对的;在精英们抑制波动性方面确实存在一个超级周期。他们没有耐心,而是借入法定货币购买更多比特币,随着法定货币资金成本的变化(这总是会发生),他们被套住了,失去了所有。然而,并不是所有的——我看到过 Randall 在他位于新加坡的豪宅里举办奢华派对的照片。不过别担心——那是以他孩子的名义进行的,以避免被破产法院扣押。

假设你不滥用法定货币杠杆,真正的风险在于精英们无法再抑制波动性的时候,波动性将回升到其自然水平。到那时,系统将会重置。这会是像布尔什维克俄罗斯那样的革命,资产阶级持有者被彻底抹去,还是像更常见的情况一样,一群腐败的精英被另一群替代,民众的痛苦在新的「主义」下继续?无论如何,一切都会下跌,而比特币相对于最终资产——能源的跌幅会更小。尽管你的整体财富减少了,你仍然在表现上优于他人。抱歉,宇宙中没有任何东西是没有风险的。安全只是一种幻觉,是那些渴望你在选举日投票的骗子所推销的。

交易策略

美国

根据美联储历史上对「高波动性」的反应,我们知道一旦他们开始降息,通常会一直降到利率接近 0% 。此外,银行信贷增长也必须与降息同步加速。我不在乎经济有多「强劲」,失业率降得多低,或者通货膨胀有多高,美联储将继续降息,银行体系将释放更多美元。无论谁赢得美国总统选举,政府也将继续尽可能多地借款,以获得平民的支持,直到可预见的未来。

欧盟

欧盟的非选举官僚正在以自杀式的方式破坏经济,拒绝便宜而丰富的俄罗斯能源,并以「气候变化」、「全球变暖」、「ESG」或其他无稽之谈的口号为名,拆解他们的能源生产能力。经济萧条将通过欧洲中央银行降低欧元利率来应对。各国政府也将开始强制银行向地方企业发放更多贷款,以便它们能够提供就业机会并重建日益恶化的基础设施。

中国

随着美联储降息和美国银行发放更多信贷,美元将会贬值。这使得中国政府能够在保持美元与人民币汇率稳定的同时,加大信贷增长。中国国家主席对加速银行信贷增长的主要担忧是人民币相对于美元贬值的压力。如果美联储印钞,中国人民银行(PBOC)也可以印钞。本周,中国人民银行在整个货币体系中推出了一系列利率下调措施。这仅仅是个开始;真正的「大招」将在银行发放更多信贷时到来。

日本

如果其他主要经济体现在都在放宽货币政策,那么对日本银行(BOJ)迅速加息的压力就会减小。日本银行行长上田和夫明确表示他将会正常化利率。然而,由于其他国家的利率都降到了他的低利率水平,他并不需要如此快速地追赶。

这个故事的寓意是,全球精英再次通过降低货币价格和增加货币供应量来抑制他们国家或经济集团的波动性。如果你已经完全投资于加密货币,那就坐下来放松,看看你投资组合的法币价值上涨。如果你有多余的法币,赶紧将其投入到加密货币中。至于 Maelstrom,我们将推动那些因市场条件不佳而推迟发行代币的项目加快进度。我们希望在圣诞袜里看到那些绿色的蜡烛图形。而基金的兄弟们希望能有一个好的 2024 年奖金,所以请帮帮他们!